【第4回】適格返還請求書とは

インボイスとは?

インボイス制度とは消費税の仕入税額控除の方式のひとつで課税事業者が発行するインボイスに記載された税額のみを控除することができる制度のことです。

インボイスとは適格請求書ともいい、売り手が買い手に対して一定の事項が記載された請求書や納品書及びこれらに類する書類のことをいいます。請求書や領収書、納品書、レシートなど、その名称を問わず、必要事項が記載されたものであればインボイスに該当し、様式は定められていません。

売り手が買い手に対して、正確な適用税率や消費税額等を伝えるものです

導入は2023年(令和5年)10月1日ですので、今のうちから準備を行いましょう。

第4回目となる今回は適格返還請求書(返還インボイス)に必要な記載内容や振込手数料を売り手が負担した場合の処理、その際の注意点などについて最大級の利用者数を誇る業務改善システムをつくる株式会社エスエムエスが詳しく解説しています。

1.適格返還請求書とは?

適格請求書発行事業者の義務で説明した通り、インボイス制度では、販売した商品が返品された場合や、取引先に販売奨励金(リベートやインセンティブとも呼ばれる)を支払う場合には、売り手は買い手に対し適格返還請求書(返還インボイス)の交付が義務付けられています。

これは、売り手が適格請求書を発行した後に、消費税法で規定されている「売上に係る対価の返還等」が発生した際に、適格返還請求書(返還インボイス)を発行しなければならないという点に注意が必要です。

売上に係る対価の返還に含まれるもの

商品の返品や値引き

売上割引

販売奨励金

事業分量配当金

など

このページの内容は返還される金額(値引き・割引・振込手数料など)が1万円以上の場合の適用となります

2022年12月16日に自民・公明両党は与党の2023年(令和5年)度の税制改正大綱を公開しました。

売上に係る対価の返還(商品値引きや返品、売り手が振込手数料を負担した場合など)に係る税込金額が1万円未満である場合には適格返還請求書(返還インボイス)が不要となる緩和措置となります。

詳しくはこちらの記事で説明しています

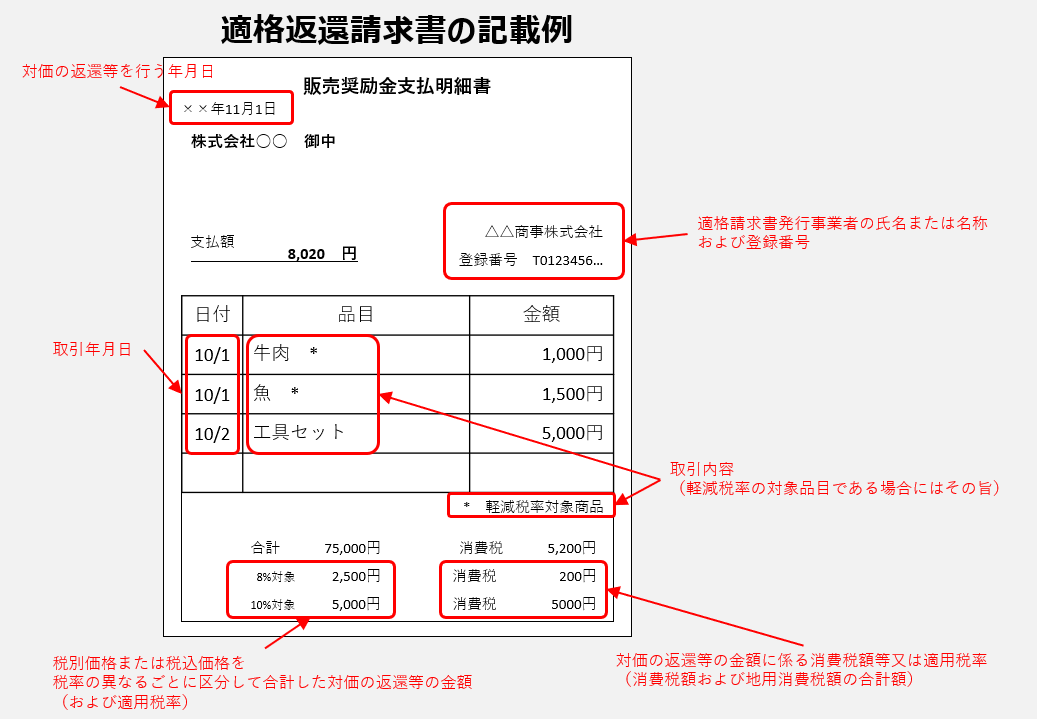

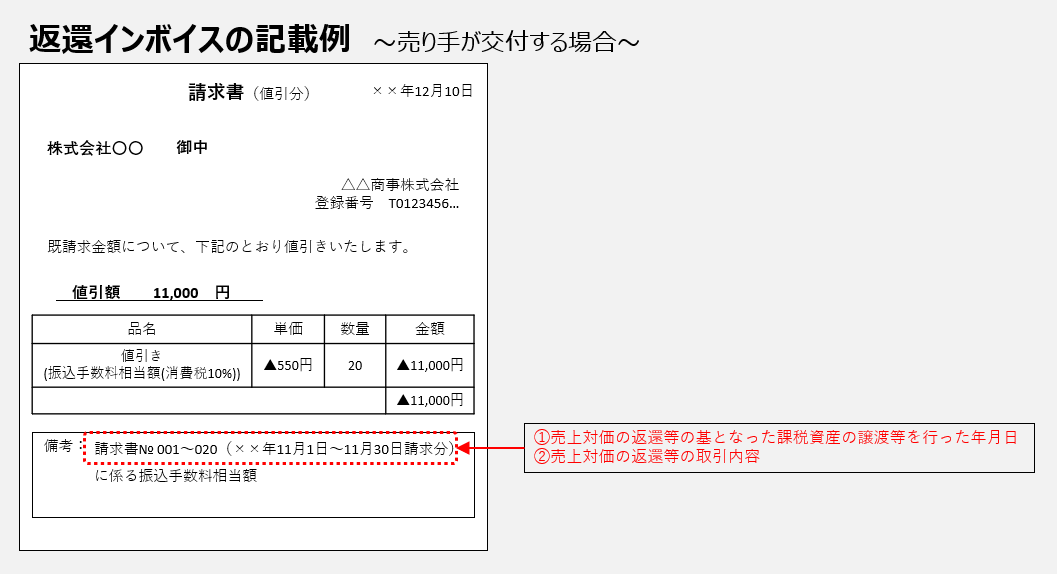

2.適格返還請求書の記載内容

適格返還請求書の記載事項は以下の通りです。

なお、適格請求書と同様、必要事項が全て記載された書類であれば、請求書、納品書、受領書、レシートなど名称を問わずに手書きであっても適格返還請求書として認められます。

| ① | 適格請求書発行事業者の氏名又は名称及び登録番号 |

| ② | 対価の返還等を行う年月日 |

| ③ | 対価の返還等の基となった取引を行った年月日 |

| ④ | 対価の返還等の取引内容(軽減税率の対象品目である旨) |

| ⑤ | 税率ごとに区分して合計した対価の返還等の金額(税抜き又は税込み) |

| ⑥ | 対価の返還等の金額に係る消費税額等または適用税率 |

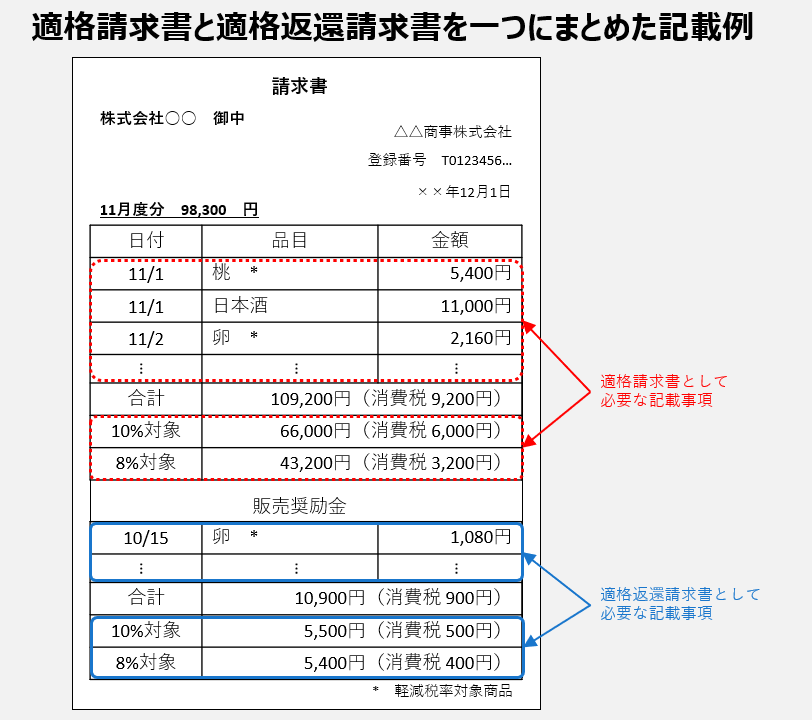

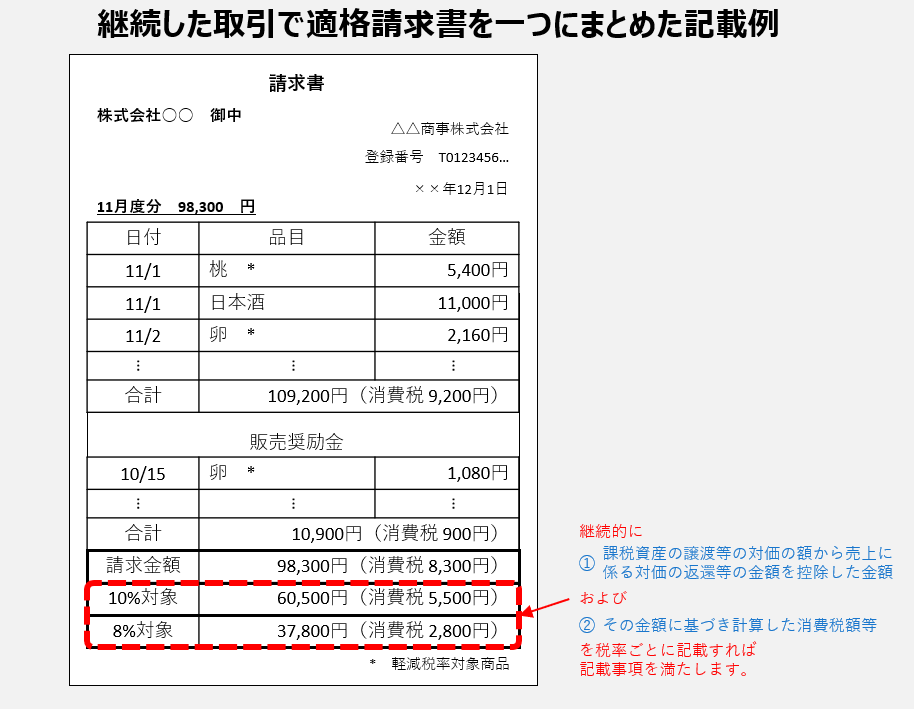

なお、当月分の適格請求書において、当月売上に係る適格請求書の記載要件と前月売り上げの対価の返還などに係る適格返還請求書の記載要件の2つを満たしていることを条件に、適格請求書と適格返還請求書を一つの書面に纏めて交付することも可能です。

取引先ごとに対価の返還等の処理を合理的な方法により継続して行っている場合は、「前月末日」や「最終販売年月日」をその取引を行った年月日として記載することも可能です。また、「〇月分」などの課税期間の範囲内で一定の期間の記載も可能です。

この場合、課税資産の譲渡等の対価の額から売上に係る対価の返還等の金額を控除した金額とその金額に基づき計算した消費税等の2点を税率ごとに記載することにより一つの書面にまとめることができます。

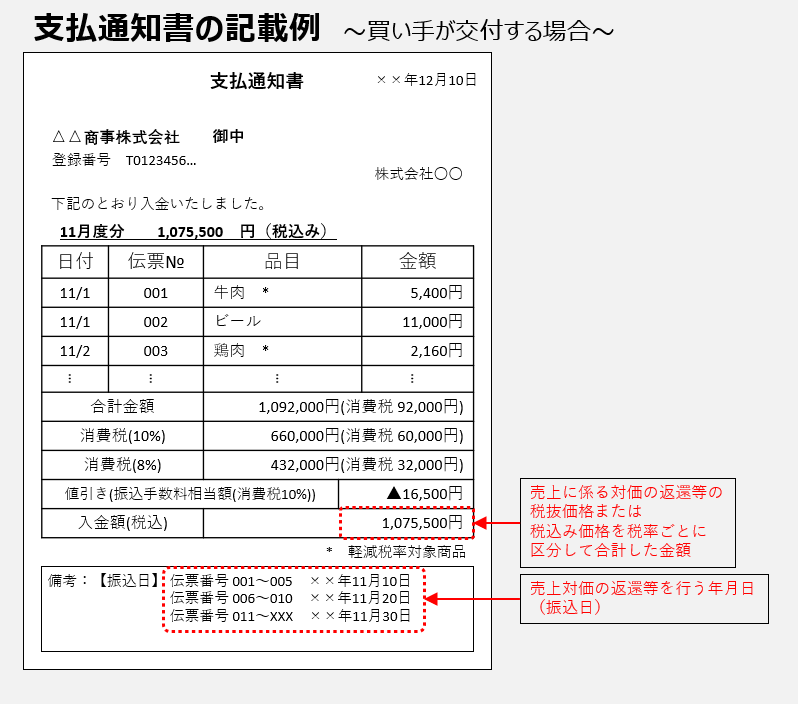

支払通知書

なお、買い手が仕入税額控除のために支払通知書を作成・保存している場合は、その支払通知書が適格返還請求書としての要件を満たしている場合は、売り手は適格返還請求書を交付する必要ありません。

3.振込手数料を売り手が負担した場合

2022年12月16日に自民・公明両党は与党の2023年(令和5年)度の税制改正大綱を公開しました。

売上に係る対価の返還(商品値引きや返品、売り手が振込手数料を負担した場合など)に係る税込金額が1万円未満である場合には適格返還請求書(返還インボイス)が不要となる緩和措置となります。

詳しくはこちらの記事で説明しています

以下の内容は振込手数料が1万円以上の場合の適用となります

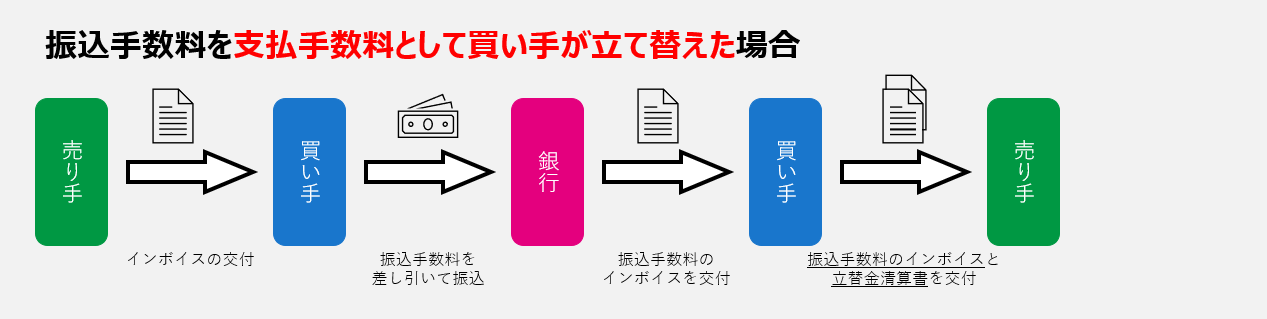

インボイス制度の導入により、買い手が振込手数料を立て替えたと処理するのか、売り手が振込手数料相当額を値引きして処理するのかで、返還インボイスの交付義務の有無や対応方法が異なります。

理論的には振込をするというサービスの提供を受けているのは振り込む側である買い手ですが、事前の取り決めで売り手が振込手数料を負担する場合も存在しているようです。

現行の区分記載請求書等保存方式では、税込み3万円未満の取引については、請求書等の保存が無くても帳簿のみの保存で仕入税額控除が認められています。しかし、インボイス制度においては3万円未満の取引について、現行のように帳簿のみの保存による仕入税額控除は原則として認められません。

また、請求書等の交付を受けなかったことにつきやむを得ない理由がある場合の「帳簿のみの保存」の特例も廃止されるため、振込に係る適格請求書等の保存が必要となります。

3-1.支払手数料として課税仕入れに計上処理

課税仕入れの相手方を金融機関とするならば、売り手が負担するべき振込手数料を買い手が立て替えた事となります。(振込時に立替金が清算された事になる)

この場合、買い手は金融機関から受領した振込サービスに係る適格請求書と立替金清算書(金融機関の名称・登録番号・振込手数料の金額等が記載されたもの)を売り手に交付し、売り手はこれを保存していれば仕入税額控除を受けることができます。

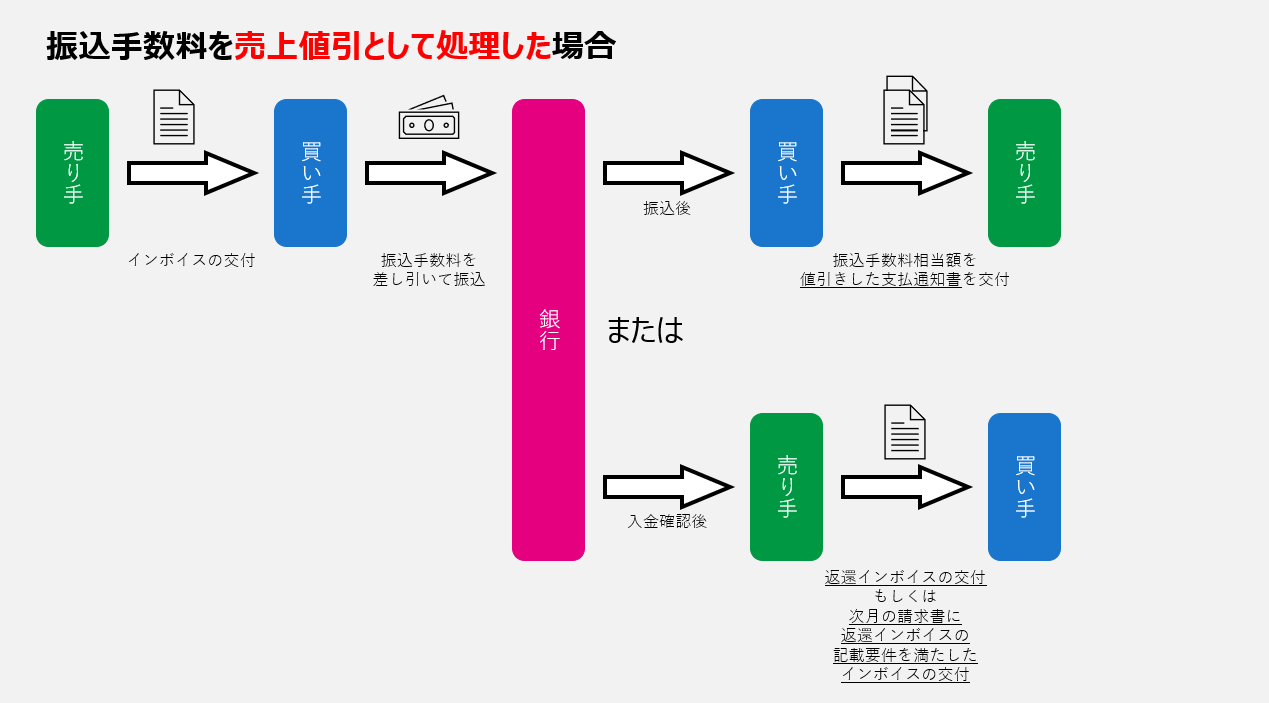

3-2.振込手数料を売上値引きとして処理

例えば、請求金額の振込手数料を売り手が負担した場合、請求金額と振込金額の差額である振込手数料相当額を売上値引きとして処理している場合、買い手が作成した支払明細書等に適格返還請求書(返還インボイス)として必要な一定の記載事項があれば、適格返還請求書(返還インボイス)の交付義務が満たされます。

もちろん、適格請求書を発行した後に入金された金額が振込手数料を控除されて(差し引いて)入金された場合は、振込手数料を売り手が負担したことになりますので、振込手数料相当額を売上値引きとして処理し、売り手から買い手に対して適格返還請求書(返還インボイス)を交付することが必要になります。

このように、インボイス制度の導入により、買い手が振込手数料を立て替えたと処理するのか、売り手が振込手数料相当額を値引きして処理するのかで、返還インボイスの交付義務の有無や対応方法が異なりますので、事前に売り手と買い手間で認識のすり合わせや取り決めについて話し合っておくことが重要になります。

いずれにしても業務の負担は増加します。

買い手が売り手の負担する振込手数料を立て替えた場合と、売り手が振込手数料相当額を値引きした場合のフローをよく確認し、当事者間にとって処理しやすい方法を検討してみてください。

4.よくある質問

インボイス制度に対応した請求書発行ソフトはありますか?

バックオフィス業務の中で欠かせない適格請求書の作成に対応した産廃キングなら、前受金の管理や受発注管理・配車管理、在庫管理、コンテナ貸出管理まで幅広く完結します。

インボイス制度の開始後、請求書を保存するスペースと手間が不便です

売り手は発行した適格請求書の控えを自社で保存する義務があります。

また、買い手側は受領した適格請求書と帳簿の保存が義務付けられています。

適格請求書は書面での交付に代えて電子インボイスでの対応が可能です。

産廃キングから請求書データをPDFとして出力できますので、楽楽明細にアップロードすることで電子請求書に対応できます。

他にも廃棄物処理法に適した管理ソフトはありますか?

全国最大級の利用者が選んだ業務改善システムからあなたに合った管理ソフトを調べられます。

管理ソフトを実際に操作しているところを見たいのですが?

訪問しての実機デモやオンライン会議システムを利用したデモを行っております。

こちらからお申込みいただくと日程の調整などをさせていただきます。

産廃ソフトや管理ソフトを試しに使ってみたいのですが?

体験版とは違う、全ての機能が使える『製品版』を最大3ヶ月間ご利用いただけます。

産廃ソフトシリーズラインアップ全ての中からお好きな産廃ソフトを複数選ぶことができ、もちろんソフト料金はいただきません。無料でお使いいただけます。

そして、なんと!通常は『年間保守契約』加入が必要な電話サポートもご利用いただけるため、初めてでも安心してご利用いただけます。

貸出期間の終了後は返却するだけ!

もちろん、そのままご購入することも可能です。

関連コンテンツ